格隆汇基金日报 | 一季报密集出炉!张坤、朱少醒、萧楠调仓动作曝光!

张坤管理的易方达蓝筹精选在一季度股票仓位基本稳定,主要调整了消费和医药等行业的结构。截至一季度末...

一季报密集出炉!张坤、朱少醒、萧楠调仓动作曝光!

-

2024年04月22日中邮战略新兴产业混合590008基金净值查询_中邮战略新兴产业混合最新净值

中邮战略新兴产业混合(590008)全称:中邮战略新兴产业[详情]

- 2024年04月22日中邮核心成长混合590002基金净值查询_中邮核心成长最新净值

- 2024年04月22日富国中证军工指数分级161024基金净值查询_富国中证军工指数分级最新净

- 2024年04月22日工银核心价值混合A(481001)基金净值查询_工银核心价值混合A最新净值

- 2024年04月22日农银行业领先混合000127基金净值查询_农银行业领先混合

- 2024年04月22日汇添富移动互联股票000697基金净值查询_汇添富移动互联股票最新净

- 2024年04月22日汇添富医疗服务混合001417基金净值查询_汇添富医疗

- 2024年04月22日景顺长城沪港深精选000979基金净值查询_景顺长城沪港深精选最新净值

友情链接

低位布局修复行情,这只指数增强基金来帮你

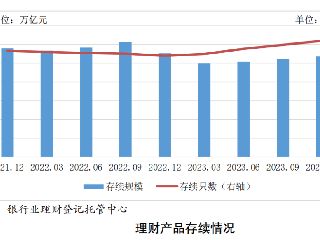

低位布局修复行情,这只指数增强基金来帮你 银行理财,26.80万亿元!公募基金继续领先

银行理财,26.80万亿元!公募基金继续领先 德邦基金总经理张騄:以投研立身 以服务立业

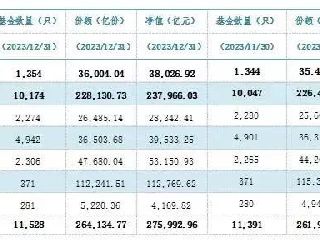

德邦基金总经理张騄:以投研立身 以服务立业 公募基金最新规模:27.6万亿元!

公募基金最新规模:27.6万亿元! 日经ETF太火!基金公司紧急内部“借”QDII额度?

日经ETF太火!基金公司紧急内部“借”QDII额度?