近期,汇添富稳健睿享一年持有混合增聘詹杰为基金经理,与赵鹏程、宋鹏、丁巍共同管理该基金。增聘后,该基金的基金经理人数达4人。

天天财经独家,速关注

近期,汇添富稳健睿享一年持有混合增聘詹杰为基金经理,与赵鹏程、宋鹏、丁巍共同管理该基金。增聘后,该基金的基金经理人数达4人。

在公募市场中,4位基金经理共同管理一只基金的情况相对少见,除公募REITs外,目前只有8只基金由4位基金经理共管,并且这些基金多数为“固收+”产品。

业内人士指出,多基金经理共管的模式可能与差异化分工、以老带新、跳槽静默期等因素有关。虽然此种模式可以增加基金收益来源、适当分散风险,但投资者也要注意基金经理挂名、分仓导致灵活性不足、产品辨识度不高等潜在风险。

4位基金经理共管基金

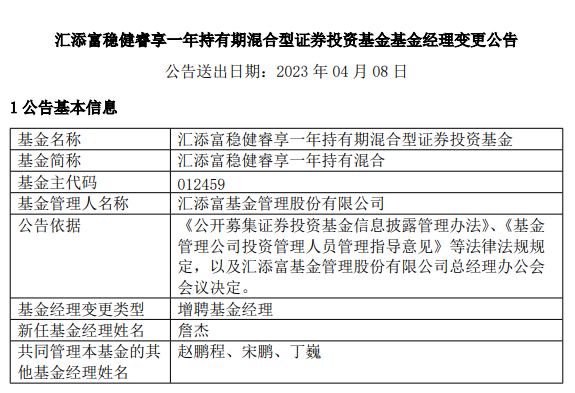

4月8日,汇添富基金发布公告称,汇添富稳健睿享一年持有混合增聘詹杰为基金经理,与赵鹏程、宋鹏、丁巍共同管理该基金,任职日期为4月6日。增聘后,该基金的基金经理人数已达4人,这在公募基金市场上相对少见。

图片来源:基金公告

Wind数据显示,汇添富稳健睿享一年持有混合为偏债混合型基金,成立于2021年10月11日,募集期间的拟任基金经理为赵鹏程、宋鹏。在该基金成立后两天,即10月13日,该基金发布公告称,增聘丁巍为基金经理,任职日期为10月11日。截至2022年末,该基金规模为10.40亿元,其中D份额规模占比超过99%,股票和债券仓位分别为7.33%、90.84%。截至4月13日,该基金D份额成立以来的总回报率为-2.21%。

从上述4位基金经理管理其他产品的情况来看,宋鹏、丁巍的投资方向更偏向固收,赵鹏程、詹杰则偏向权益。新增聘的基金经理詹杰曾任职于华创证券、易方达基金,历任华宝基金投资经理助理、投资经理、基金经理;2021年11月加入汇添富基金,目前詹杰旗下还没有独立担纲的基金产品。

汇添富基金表示,公司强调基金经理投资风格与产品特征的匹配,汇添富稳健睿享一年持有混合自成立以来的股票仓位在10%左右,采取债券打底、少量权益增厚收益的策略。新增聘的基金经理詹杰具有12年从业经历,投资风格均衡稳健,与该基金特征适配。

汇添富基金介绍,在多基金经理管理模式下,公司会根据每个产品的特点指定该产品的总负责人,负责根据产品的定位、目标预期收益及市场情况,确定相应的仓位和风格,其他基金经理则在总体方案的框架下,针对各类属资产进行具体操作。这样既保证了风格的统一和延续,又有利于发挥团队协作优势。

4人共管并非个例

Wind数据显示,在公募市场超过一万只的基金产品中,除公募REITs产品外,目前共有8只基金产品的现任基金经理人数为4人,其中包括3只二级债基、3只偏债混合型基金和2只灵活配置型基金。

数据来源:Wind

其中,基金规模最大的产品为天弘永利债券,2022年末的规模达321.91亿元。该基金的现任基金经理为姜晓丽、张寓、杜广、赵鼎龙。其中,姜晓丽自2012年8月接管该基金,张寓、杜广、赵鼎龙均于2021年开始参与管理。

天弘基金表示,由于管理“固收+”产品需要兼顾动态资产配置和在各类细分资产上建立专业投资能力,因此公司在“固收+”产品管理上设置了主基金经理,由其决定各类细分资产的配置比重;转债、纯债、股票等细分资产由更专注于该领域的其他基金经理分别管理。主基金经理通过会议形式,根据当下的市场情况和专业判断,与其他基金经理共同商议决定资产配置决策,确保资产配置的灵活性。

具体来看,在天弘永利债券的4位基金经理中,公司固定收益业务总监姜晓丽为主基金经理,负责整体资产配置的把控,基金经理杜广负责转债投资,基金经理赵鼎龙负责纯债投资,股票投资则由姜晓丽和张寓共同负责。

天弘基金旗下的另一只基金——天弘精选混合,也由4位基金经理共同管理。天弘基金介绍,公司为构建深度投研优势,自2018年起实行投研一体化改革,对主动股票投资实行了行业化分组,将投研人员分为医药、消费、科技、制造四个组。该基金将深耕各个行业的基金经理进行组合,一定程度上实现类全市场化的投资效果。

此外,中融基金也回应表示,中融景瑞一年持有混合在投资管理上实行的是多策略混合管理方式,设置4位基金经理是为了丰富产品策略和细化产品的投资管理操作。

多基金经理共管 利弊共存

分析上述多基金经理共同管理一只基金产品现象背后的原因,利得基金向记者表示,一方面,可以在基金产品管理上进行差异化分工,基金经理在各自擅长的细分领域挖掘超额收益,通过协同配合为提高产品净值服务,此类情况多现于涉及多资产管理能力的“固收+”产品。

另一方面,从基金经理的从业年限分布看,会存在“以老带新”的情况,由资深基金经理负责统筹管理,新基金经理负责分仓管理,以帮助新基金经理迅速成长。此外,受静默期影响,基金经理跳槽后,有一段时间无法挂名公开管理,或通过先参与管理,等静默期结束后挂名的方式进行过渡。

另有第三方人士向记者表示,管理同一只产品的基金经理人数较多,也可能是受渠道端影响。部分渠道在销售基金产品时,可能会要求该产品的基金经理满足一定的从业年限,基金公司为了满足渠道端要求,会给该产品增聘相对资深的基金经理。

对于多位基金经理共管的模式,上海证券基金评价研究中心高级分析师孙桂平表示,好处在于不同基金经理覆盖不同的投资能力圈,共同管理将拓宽基金超额收益来源,提升未来获取超额收益的潜力。并且,团队作战可以避免基金投资组合风险的过分集中和对单个基金经理的过度依赖,产品业绩稳定性和持续性可能更强。

但是,此种管理模式同样面临潜在风险。孙桂平表示,一是可能存在基金经理挂名的现象,或将损害投资者利益,且普通投资者无法有效识别;二是如果基金经理分仓管理,当市场行情面临较大变化时,应对的灵活性可能会不足,并且可能存在分工方式和权责归属不清晰的问题;三是可能导致产品风格模糊、产品辨识度不高等问题。

利得基金认为,多基金经理共管的模式对基金经理之间的协同配合要求较高,需要基金公司建立完备的考核机制和协作机制,尤其是针对产品的整体运作、流动性管理是否设置有主基金经理负责,与其他基金经理之间如何配合等等。这类管理方式涉及跨部门协作,要求顺畅、灵活、高效的沟通以及配套的流程及管理制度,以应对瞬息万变的市场环境。

2022年度全国公募基金投资者状况调查问卷(面向个人投资者)

为全面掌握2022年我国公募基金投资者的投资行为、风险偏好、心理预期等状况,有针对性地加强基金投资者教育工作,中国证券投资基金业协会在中国证监会的指导下开展2022年度全国公募基金投资者调查工作。

您的意见对我们十分重要,烦请认真填答。

https://cuccpi.wjx.cn/vm/wCvNqUL.aspx?udsid=978431

中国证券投资基金业协会

编辑:于红波

推荐阅读

➤刚刚公布!净利预增超70倍,股吧沸腾了

➤券商热议美联储降息时间点,这类资产被看好

➤泉果基金第二只公募,刚登峰担纲!

➤中证路演回放|百洋医药:拟发可转债募资8.6亿元加码主业,进一步巩固公司市场地位

戳!

来源:中国证券报·中证网 作者:王鹤静

下一篇>已是最后一篇

- 推荐

- 热门

- 日排行

- 周排行

- 格隆汇ETF日报 | 超20亿份!多只宽基指数ETF持续扩张

- 格隆汇基金日报 | 桥水、高瓴美股最新持仓出炉!

- 格隆汇基金日报 | 张坤、谢治宇、冯明远最新动态!

- 格隆汇基金日报 | 公募基金隐形重仓股揭晓!

- 公募基金一季度隐形重仓股曝光,图解过去20年公募基金重仓股变迁

- 格隆汇基金日报 | 昔日顶流蔡嵩松涉刑案已宣判!

- 格隆汇基金日报 | 社保基金、百亿私募重仓股出炉!

- 基金月报:基金发行连续两月破千亿,重仓港股互联网和科技类股票的基金4月涨幅领先

- 格隆汇基金日报 | 佣金率定了!公募基金最新费率标准明确

- 华尔街大佬们最新重仓股来了!

- 格隆汇基金日报 | 杨锐文、鲍无可、周蔚文加仓!

- 打造核心资产新标杆,银华旗下A50ETF基金今起发行

- 低位布局修复行情,这只指数增强基金来帮你

- 银行理财,26.80万亿元!公募基金继续领先

- 公募基金最新规模:27.6万亿元!

- 日经ETF太火!基金公司紧急内部“借”QDII额度?

- 公募基金第二阶段费率改革启动 权益类基金佣金分配比例上限由30%调降至15%

- @所有私募基金,十项“坚守”!

- 多重积极因素共振!华泰柏瑞基金韩勇:积极把握权益投资的长期布局窗口

- 基本养老保险基金最新成绩单出炉 年均投资收益率5.44%

- 养老金入市最新消息:养老金入市在即,投资者如何投资?

- 建信基金管理有限责任公司 关于建信优享平衡养老目标三年持有期混合型发起式基金中基金(FOF)基金合同生效公告

- 2024年05月17日QDII基金定投收益排名

- 兴业基金管理有限公司关于旗下部分基金新增销售机构的公告

- 2016年11月11日ETF基金收益排名|ETF基金收益好的基金

- 中国青少年发展基金会成立“德家公益基金”

- 2022年11月10日中邮战略新兴产业混合590008基金净值查询_中邮战略新兴产业混合最新净值

- 2023年03月24日汇添富移动互联股票000697基金净值查询_汇添富移动互联股票最新净值

- 股票基金怎么买?股票基金买卖注意事项介绍!

- 新发行的基金哪个好?